美股杀估值后如何投资?小摩给出答案:买入价值股

摩根大通策略师建议,在股价大跌导致估值过高后买入价值型股票。

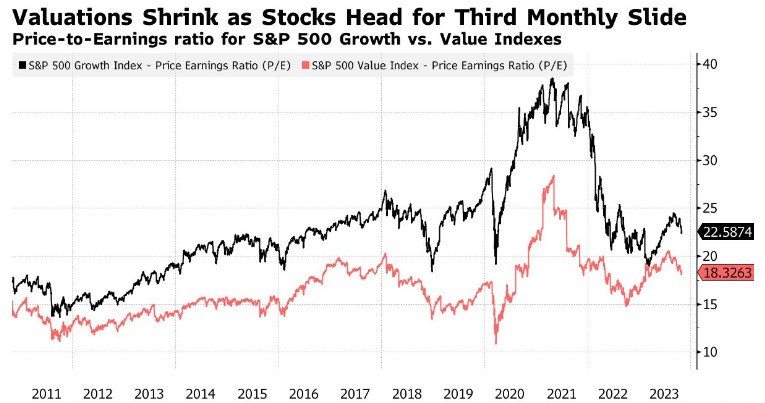

智通财经获悉,美国股市的最新一轮下跌,加上迄今稳健的财报季,已使标普 500 指数成份股公司的估值降至接近历史平均水平。摩根大通资产管理公司首席全球市场策略师 David Kelly 表示,这种组合为投资者考虑价值型股票提供了机会。不过,这位策略师仍对大型科技股持谨慎态度,因为该集团的市盈率相对于历史水平仍处于高位。

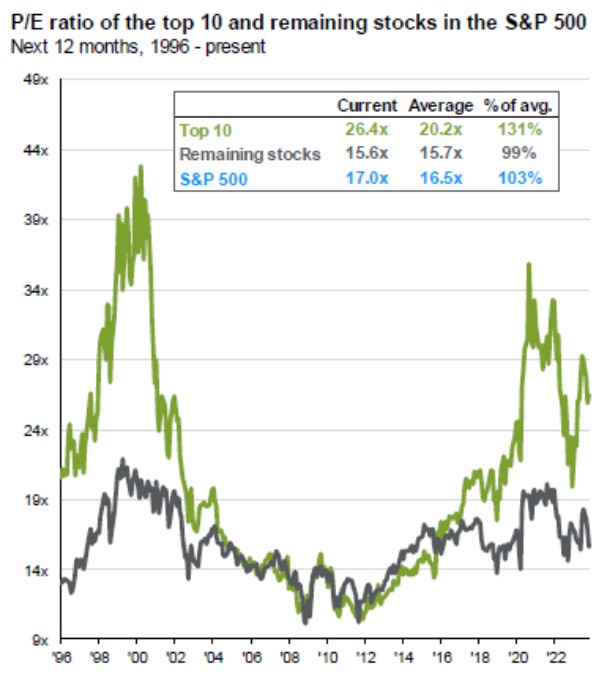

标普 500 指数已从 7 月份的峰值下跌了 10%,该指数成份股公司第三季度利润有望增长 2.1%,这使得该指数的市盈率接近 20 倍,而长期平均市盈率超过 16 倍。除去 10 家最大的公司 (大多是大型科技公司),市盈率为 15.6 倍。这 10 只重量级股票的总市值是预期收益的 26 倍,比它们的长期平均市盈率水平高出约 131%。

虽然 Kelly 建议考虑价值型股票——与基本面相比,这类股票看起来相对便宜——但考虑到利率上升和地缘政治动荡带来的不利因素,他并不是说这是一个断然的决定。Kelly 在电话采访中说:“美国股市的机会看起来比相当长一段时间都要好。你只需要有勇气入场。”

美国国债收益率的上升削弱了对风险资产的需求。截至 6 月份,标普 500 指数成分股公司的利润已连续两个季度下滑。Kelly 说,虽然大公司的估值倍数一直较高,但它们与市场其他公司之间的差距已经扩大得太大了。他表示:“我宁愿减持大型股,增持价值股,让通胀回落。” 在板块中,他看好能源和金融板块。

摩根大通预测,到 2024 年第四季度,通胀率将降至 2%。Kelly 指出,如果美国经济不遭到严重损害,一些最便宜的行业可以做得更好。至于小盘股,Kelly 表示他 “仍然感到很不安”,因为罗素 2000 指数中几乎一半的公司 “实际上没有盈利”。

该指数目前接近 2020 年 10 月以来的水平,比其长期 200 日移动均线低 10%,罗素 2000 指数中 75% 的成分股已经处于熊市。由于经济衰退的威胁正在逼近,现在买入小盘股还为时过早。Kelly 称:“我宁愿在我们看到一定程度的经济混乱之后进场。”