中金研报:Temu 跟踪框架、UE 模型和财务测算

拼多多旗下的跨境电商平台 Temu 是中国跨境电商行业最具吸引力的标的之一。根据中金互联网分析师白洋团队的研报,Temu 的用户数、复购频次和经营效率提升都超出预期,预计未来总 GMV 有望达到千亿美元级别,长期经营利润/GMV 有望达到 5%-10%。然而,目前市场对 Temu 持 0 估值或负估值。如果 Temu 能够避免风险并顺利发展,有望为拼多多估值贡献较大增量。

Temu 是电商公司拼多多旗下的跨境电商平台,于去年 9 月 1 日上线。

中金互联网分析师白洋团队 10 月份发布研报称,Temu 2023 年以来用户数、复购频次和经营效率提升都远超其预期,主要得益于拼多多的执行力、运营能力和供应链能力。

该团队建立了一个研究、跟踪和预测 Temu 的完整框架,并使用框架对 Temu UE 模型和财务数据进行测算:

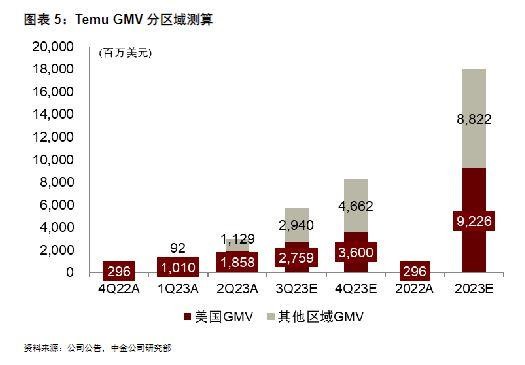

GMV:分别从 Data.ai、物流承运商和第三方数据库跟踪活跃买家数、下单频次和客单价,并与用户复购数和支付 GMV 进行交叉验证,预计三季度和 2023 年 Temu 总 GMV 达 57 亿美元和 180 亿美元,长期 GMV 有望突破千亿美元级别,长期经营利润/GMV 有望达到 5%-10%。

收入:以净额法确认收入,通过比价和商家调研、同行对比和官网追踪分别跟踪采购成本、退换货率和商品补贴,并与实付毛利率交叉验证,预计三季度和 2023 年 Temu 收入达 14 亿美元和 45 亿美元。

成本和毛利:成本项主要包括物流履约成本和支付成本,通过调研各个环节物流承运商数据来跟踪 Temu 物流和履约成本,预计三季度和 2023 年 Temu 毛利分别亏损 7 亿美元和 22 亿美元。

费用和经营利润:通过投放代理商跟踪 Temu 营销和获客费用,并与同行获客成本交叉验证,通过调研跟踪 Temu 员工人数;预计三季度和 2023 年 Temu 经营亏损分别为 15 亿美元和 45 亿美元。

研报认为,Temu 是中国跨境电商行业最具吸引力的标的之一,已经从启动阶段步入发展阶段。市场目前对 Temu 采取 0 估值或负估值,若未来 Temu 能有效规避风险,顺利步入成熟阶段,或成为当前拼多多预期差的主要来源,有望为拼多多估值贡献较大增量。

拼多多目前交易于 2023 年和 2024 年非通用准则市盈率 21 倍和 14 倍。中金上调今年和 2024 年收入预测 4% 和 6% 至 2208 亿元和 3039 亿元,得益于 Temu 收入优异表现;上调今年非通用准则归母净利润 3% 至 533 亿元,维持 2024 年非通用准则归母净利润基本不变,主要由于主站经营效率改善。

中金维持对拼多多的 “跑赢行业”评级,上调目标价 6%至 130美元(对应 2024 财年 GMV 为 4.3 万亿元,国内业务货币化率 4.8%,主站 non-GAAP 经营利润率 52%,有效税率 19%,国内业务估值 15x non-GAAP PE,估值不考虑海外),较研报发布时的股价有 18% 上行空间。

研报称,Temu 今年表现超预期的地方在于:1)激进拉新和全球拓展,预计 2023 年底美国活跃买家数达到 4000 万人,全球活跃买家数达 1 亿,远超此前预期的美国活跃买家数 1000 万人;2)健康的复购和下单频次;3)较低的营销费用,今年和远期美国与全球获客成本均低于预期。

上述三大指标超预期反映了 Temu 的核心能力和资源:1)背靠拼多多带来的充裕资金支持和团队复用;2)较强执行力和战略落地能力,能够在不同市场快速做大规模,持续优化全链路环节,同时保持行业领先水平的人效;3)高运营和营销能力:能够快速拉新,且在补贴降低的过程中维系用户粘性,对用户需求和用户体验有精准洞察;4)规模起量后,对上下游较强的议价能力和转嫁成本能力,例如压低商家供货价格、让物流商和商家共同承担物流成本等。

研报称,Temu 快速扩张不属于无效率的花钱模式,激进拓展既考虑到了海外市场现状,也兼顾了自身资源禀赋。

例如,Temu 快速扩张有利于抓住高通胀的窗口期建立海外消费者认知、培养消费者习惯。趁竞争对手关注度较低、来不及做出应对的窗口期迅速做大规模,有利于公司形成应对竞争和抗风险的能力、增强全链路参与者对新渠道的信心,从而愿意降价甚至亏钱进行合作,大大降低 Temu 的资金负担。Temu 的执行力和精细化运营也是 “花钱换市场” 策略的保障。

目前,Temu 从美国起步,依次拓展至加拿大、澳洲、欧洲、日韩等市场,中金预计 2023 年底 Temu 有望覆盖全球主要发达市场,欧洲有望成为美国之外的 Temu 第二大 GMV 区域。

Temu 从今年 3 月加大全球拓展力度以来,MAU 增速显著提升,2023 年将是其 MAU 的高速成长期,预计年末 MAU 有望达到 2 亿人,其中美国市场 8000 万人,其他区域 1.2 万人。

从用户留存看,2023 年 7 月 Temu 的 7 日和 30 日留存率已达 18.5% 和 13.5%,超过 eBay、SHEIN 和 Wish,逐渐向亚马逊靠拢,表明 Temu 已经在拼多多较强运营能力的基础上探索出了适合于美国市场的运营方式和策略,具备领先同行的测款能力和运营迭代速度。

不过,现阶段 Temu 的营销费用正持续上行,暂未观察到优化迹象,Temu 仍处于高速增长期,自然流量比例低于成熟电商平台,外部买量是主要用户来源。

预计 Temu 下单用户综合获客成本超过 30 美元,其中 18 美元计入营销费用,预计 2023 年营销费用约 21 亿美元,占 GMV 的 12%,而且随着渗透率提高,Temu 平均单位获客和维系成本仍会逐渐增加。

在经营利润方面,研报预计今年三季度 Temu 美国每单经营亏损约 8.2 美元,其他地区每单经营亏损约 10.3 美元,履约物流成本和营销费用占比仍然较高,Temu 需要通过提高客单价摊薄物流成本、提高用户下单频次摊薄营销费用,使得平台从亏损转向盈利。随着 Temu GMV 的增长,预计 2023 年度全球经营亏损约 45 亿美元。

研报最后称,Temu 面临税务风险、监管和合规风险、个人信息保护和数据安全风险、宣传不当风险、价格波动风险、供应链管理风险等。

在税务风险方面,目前,美国海关最低限度条款允许价值在 800 美元以下商品无需征税进入美国,若遇到新增关税成本可能会削弱中国卖家的价格优势。

不过,Temu 的价格优势不以关税为转移,加征关税对其风险相对可控。目前 Temu 价格比亚马逊、eBay 和美国线下零售低 50% 至 80%,即使承担一定比例的关税额度,Temu 能将关税转嫁给消费者和商家承担,转嫁关税后的商品含税价格仍远低于同类型平台对应商品。

研报还称,随着 GMV 规模增长、用户粘性提升和效率优化,Temu 的采购成本、商品补贴、履约成本和支付成本或仍有进一步优化空间。

预计 Temu 或在明年淡季逐步使用海外仓,届时履约链路和方式或发生变化。随着规模扩大,支付和其他成本占 GMV 比例有一定下降空间,预计长期占比有望降至 3.5% 左右。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。