港股新股 | 金力永磁即将港股二次上市,能复制一个半月翻一倍的神话吗?

能复制一个半月翻一倍的股价神话吗?

新能源汽车已经被视作最重要的发展方向之一,而由新能源需求推动的上游产业也迎来绝佳的机会,其中上游材料是其中主要赛道之一。

过去几年,伴随新能源车的爆发式增长,稀土永磁需求端也飞速扩张,目前新能源车的单车磁材用量约 3-5kg,是传统汽车的 3-5 倍。

今年 6 月以来,A 股稀土永磁板块龙头金力永磁价格在一个半月内实现接近翻倍增长。8 月初,金力永磁赴港递交招股书,拟以发行 H 股在港交所上市。中信证券与法国巴黎银行担任其联席保荐人。

金力永磁由蔡报贵、胡志滨和李忻农共同创立于 2008 年,2015 年金力永磁曾在新三板挂牌,并于 2018 年 1 月终止。之后同年于 A 股创业板上市。

截至招股书,蔡报贵、胡志滨和李忻农共同持有金力永磁已发行总股本的约 35.16% 股权,为最终控股股东及一致行动人。此外,蔡报贵与胡志滨分别直接持有股份 0.09% 和 0.14%。

来源:招股书

中国是世界最大的稀土储量国,产量角度金力永磁居全球第二

金力永磁的主要业务是从事高性能钕铁硼永磁材料的研发、生产和销售,产品主要是烧结钕铁硼磁钢。

稀土永磁材料主要包括钕铁硼永磁材料(第三代稀土永磁体)、钐钴永磁材料(第一、二代稀土永磁体)、稀土铁碳(RE-Fe-C 系)及稀土铁氮(RE-Fe-N 系),目前钕铁硼永磁体是用量最大、性能最为优异、性价比最高的永磁材料之一,占据高端磁材领域大部分市场空间。

钕铁硼永磁体的磁性指标可以直接影响电机的性能,剩磁力、矫顽力(内禀矫顽力)、最大磁能积以及居里温度等是钕铁硼磁体最重要的性能指标。

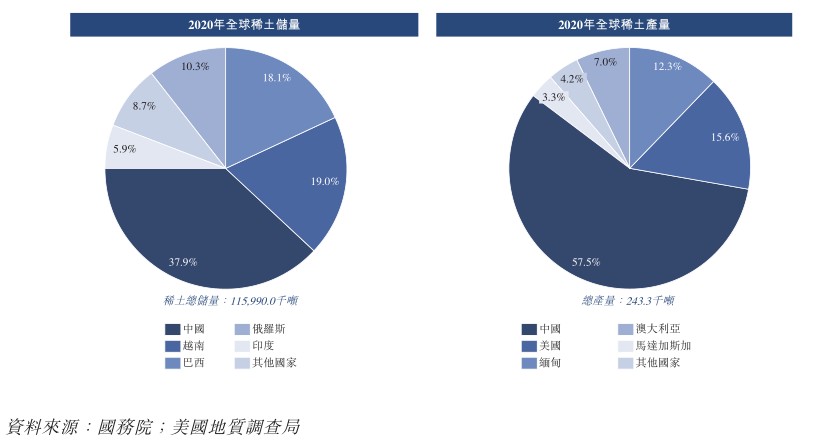

目前,中国拥有世界最大的稀土储量。2020 年,全球稀土储量约为 1.16 亿吨,中国的稀土储量约为 4400 万吨,约占全球总储量的 37.9%。大部分主要重稀土元素,都位于江西省、福建省、湖南省及广东省等华南地区。

2020 年,全球稀土产量达 24.33 万吨,中国稀土产量约占全球的 57.5%。

在中国,稀土领域主要由六家稀土制造集团主导。

永磁体是一种被磁化并产生自身持久磁场材料制成的物体。钕铁硼永磁材料主要为钕、铁、硼合金制成 Nd2Fe14B 的四方体结构永磁体。

2015-2020 年,全球稀土永磁材料产量由约 14.99 亿吨增至 2020 年的 21.74 亿吨,复合增速约为 7.7%。预计这以市场到 2025 年有望达到 31.02 亿吨,未来 5 年的复合增速预计降维 7.4%。

2015-2020 年,全球稀土永磁材料消耗量由约 14.66 万吨增加值 20.95 万吨,年复合增长率约为 7.4%。未来 5 年,全球稀土永磁消耗量将达到 30.52 万吨。

具体到高性能钕铁硼永磁材料,全球消耗量已经由 2015 年的 3.42 万吨增长至 2020 年的 6.5 万吨,期间复合增速为 13.7%。预计到 2025 年,这一消耗量数据将达到 12.91 万吨,相比 2020 年数据翻倍。

高性能钕铁硼材料消耗量约占稀土永磁材料消耗量的 31%,预计 2025 年这一的占比将提升至 42.3%。

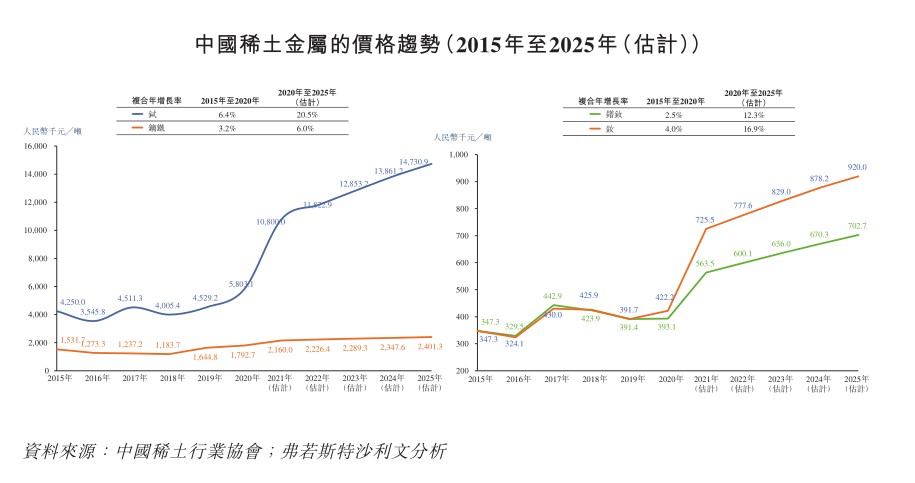

在价格方面,稀土更是一路走高。

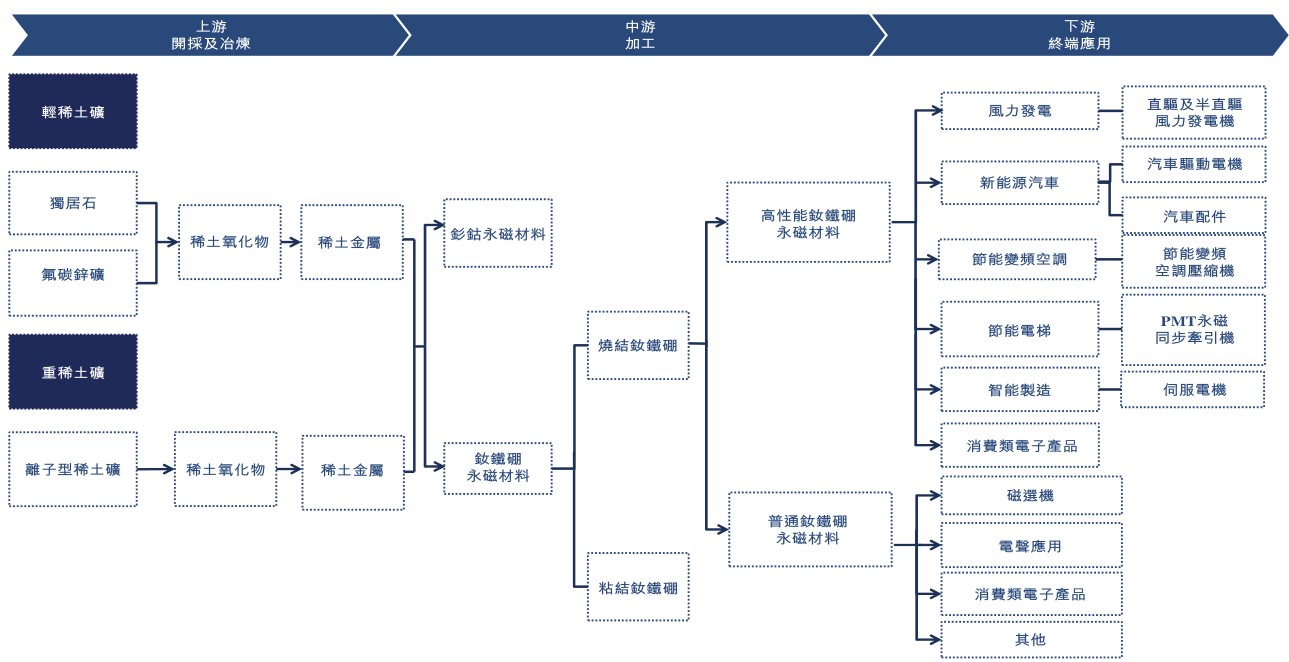

稀土产业链包括上游开采冶炼、中游精深加工、下游终端应用三大环节,公司烧结钕铁硼永磁产品处于稀土中游深加工环节,主要利用其磁特性,制备各种具钕铁硼有特殊功能器件,完成目标任务的应用技术。

来源:招股书

在下游终端应用中,消费电子、传统汽车用小型电机等方向成熟度高,增速相对较慢;而新能源相关的方向则将在电动汽车、风电的加速渗透趋势下迎来新一轮增长。

此前,信达证券研究员预计 2021-2025 年全球新能源汽车销量将提升至 1500 万辆以上,年复合增长率超过 35%;对钕铁硼的需求量将达到 56000 吨以上,国内的需求量将达到 24000 吨左右,成为钕铁硼永磁体最重要的消费领域。

从竞争格局来看,全球稀土永磁市场较为分散,前三大稀土永磁厂商约占 15.4%。

2020 年,按照稀土永磁的产量计,金力永磁排全球第二,市占率相比第一名中科三环仅低 0.1%,远超行业第三;

按照销售收入的复合年增速计,金力永磁在全球范围内排第一,过去 3 年的复合增速约为 33.6%。

以高性能稀土永磁材料产量计算,金力永磁则排名世界第一,市占率约为 14.5%。

收入高速增长,80% 以上来自内销

金力永磁下游前三大领域分别是新能源汽车、风电和节能变频空调。

在新能源车领域,公司的主要客户包括特斯拉和比亚迪;在风电领域则是金风科技、西门子歌美飒;在节能变频空调领域,包括美的、隔离、上海海立和广州三菱。

来源:招股书

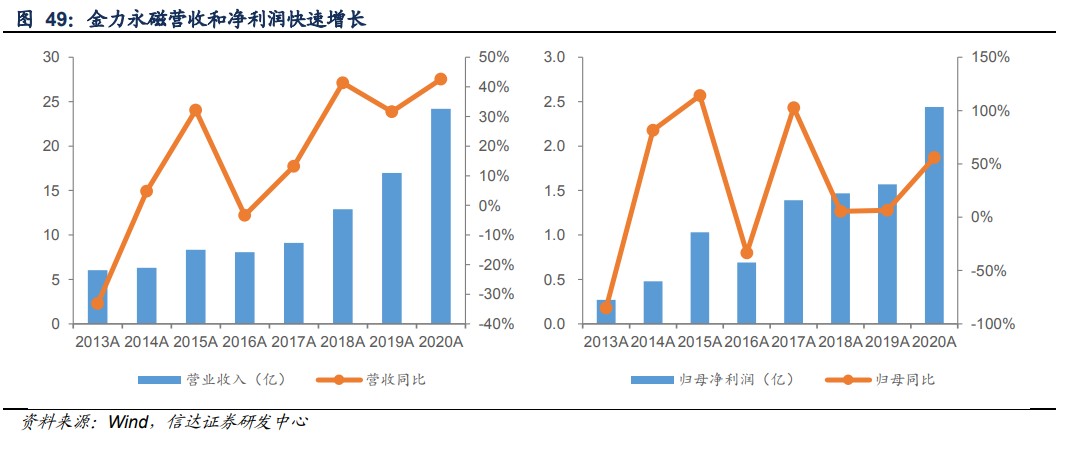

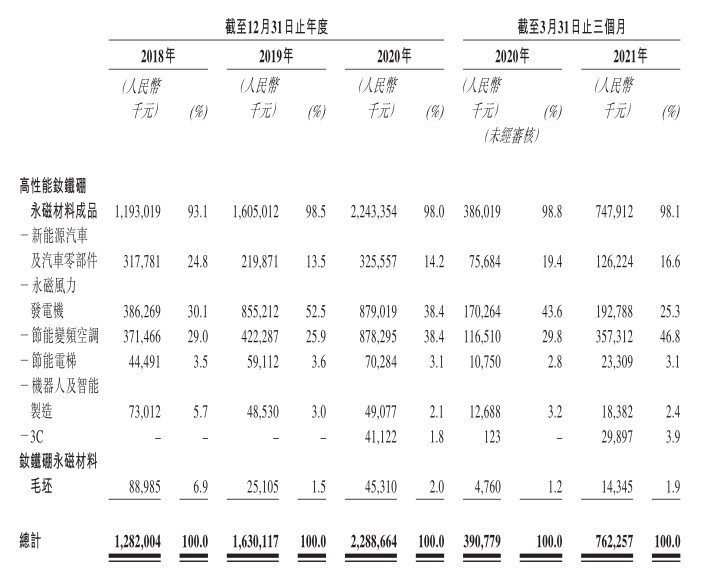

2018-2020 年,金力永磁的营业收入分别为 12.82 亿元、16.30 亿元和 22.89 亿元,同比增速分别为 27% 和 40%。

其中,根据下游应用领域来分,风电和节能变频空调占比最高,2020 年分别为 38.4% 和 38.4%;新能源汽车及传统汽车收入占比约为 14.2%,但从绝对值上看收入仍在增长。

节能变频空调绝对收入的大幅增加,主要是由于 2020 年出台了新的能效标准,由于磁材是影响电机能效的主要因素,因此渗透率大幅提升。

未来在碳达峰和碳中和的背景之下,更多领域都可能提高能效标准,将推动金力永磁的收入进一步高增。

来源:招股书

中国目前仍然是金力永磁的主力市场,2018-2020 年,来自中国市场的收入占比分别 86.2%、82.8% 和 85.1%,海外收入占比在 15%-18% 之间徘徊。2021 年第一季度,国内收入占比更是已经高达 90.6%。

毛利率、净利率、ROE 均为行业最高

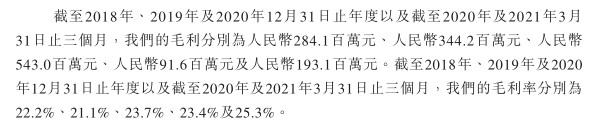

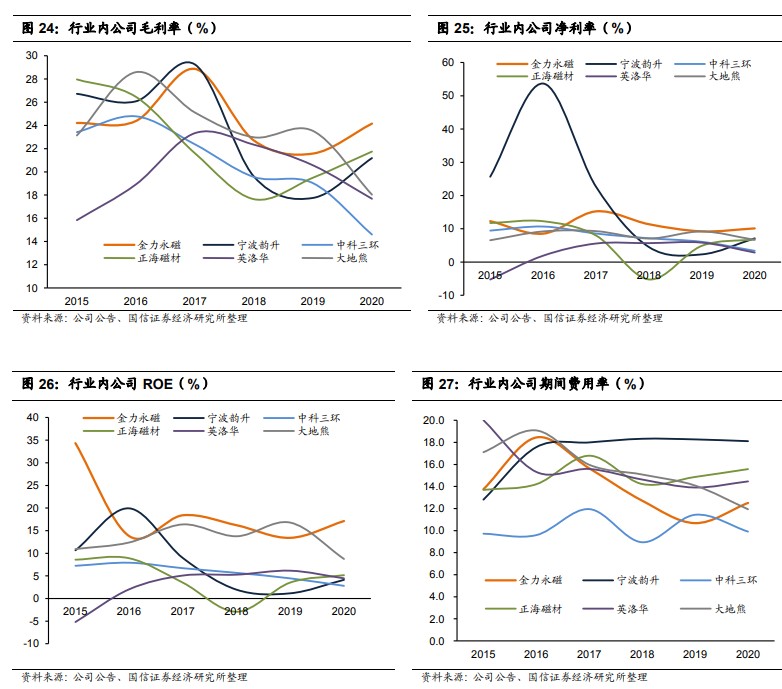

从利润角度,金力永磁的毛利率 2018-2020 年分别为 22.2%、21.1% 和 23.7%,2020 年毛利率略有提升。2021 年第一季度,这一数据进一步增长至 25.3%。

来源:招股书

在公司的销售成本构成中,70% 来自稀土原材料成本。

来源:招股书

公司的期间费用率不高,合计 12% 左右,2020 年金力永磁的净利润率终于超过 10% 达到 10.7%,相比去年 9.6% 提升了 1.3 个百分点。

来源:Wind

其他财务指标方面,金力永磁 2020 年的 ROE 高达 17.1%。与同行相比,金力永磁的毛利率、净利率、ROE 等关键盈利指标均处于头部位置。

期间费用率也仅略高于中科三环和正海磁材。

未来 5 年,金力永磁有望成为全国最大的钕铁硼磁材厂商

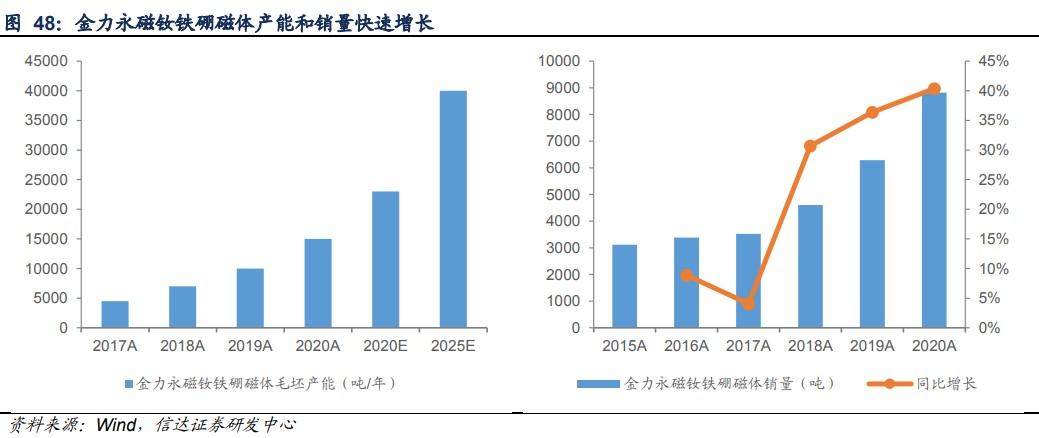

金力永磁是近年来稀土永磁行业成长性行业的典范。

2018 年公司上市初期具有 6000 吨/年烧结钕铁硼磁体毛坯产能,IPO 募投 1300 吨/年高性能磁钢产能于 2019 年上半年逐步投产,到 2019 年底公司总产能达到 1 万吨/年。2020 年公司加快项目建设进度,3000 吨/年新能源汽车及 3C 高端磁材项目形成产能,到 2020 年底已具有 1.5 万吨/年烧结钕铁硼磁体毛坯产能。2020 年公司定增项目完成,募投 5.75 亿元建设包头基地,预计到 2022 年投产后形成 8000 吨/年产能,总产能达到 2.3 万吨/年;而根据规划,到2025 年公司总产能将达到 4 万吨/年,届时有望成为全国最大的钕铁硼磁材厂商。

对于本次募资,公司计划将资金主要用于建设宁波产地,预计将于 2023 年开始运营,达产目标位 3000 吨;此外还有部分资金将用于收购等产业链布局。