上半年利润涨超 20 倍,马斯克、木头姐是 “头号粉丝”,基因疗法 “卷” 在了起点!

以 mRNA 技术为起点,两家明星公司 BioNTech 和 Moderna 重点将布局基因疗法领域。基因疗法被称为最有希望治愈癌症、罕见病、遗传疾病的神奇技术,引领着生物医药的第三次产业革命。不过随着资本的涌入,这个领域有点膨胀过头了。

从新冠疫苗开始,mRNA 技术逐渐成为医药领域万众瞩目的焦点。比尔盖茨、马斯克都是这一技术的 “头号粉丝”。

这一领域的两大明星企业 BioNTech 和 Moderna 不久前公布了 2021 上半年财报。

BioNTech 营收 86.35 亿美元(+10501%),净利润 46 亿美元(+ 2863%)。

Moderna 营收 62.91 亿美元(+8288%),净利润 40.01 亿美元(+1760%)。

以 mRNA 技术为起点,这两家公司重点将布局基因疗法领域。

基因治疗分类

基因疗法被称为最有希望治愈癌症、罕见病、遗传疾病的神奇技术,引领着生物医药的第三次产业革命。

前 GSK 与武田研发负责人山田忠孝博士也是基因疗法的强力推动者。被称为女股神的木头姐(Catherine Wood)年初在接受《金融时报》的采访时称,“下一波的超级公司不会出现在互联网领域,而是出现在医疗领域,尤其是基因技术领域。”

那么,Moderna 和 BioNTech 会是那个 “超级公司” 吗?

两大 TOP“mRNA” 公司都瞄准了基因疗法

2020 年 12 月开始,辉瑞/BioNTech(mRNA 路径)新冠疫苗,相继被全球 100 多个国家或地区批准。

2020 年 12 月底开始,Moderna(mRNA 路径)新冠疫苗,相继被全球 50 多个国家或地区批准。

这两家企业 2021 利润的超高增长源自新冠疫苗订单。根据现有订单,预计 2021 全年,将为 Moderna 带来超过 200 亿美元营收;将为 BioNTech 带来超过 187 亿美元营收。

对于这笔 “巨额营收”,同样布局基因疗法的 Moderna 和 BioNTech 目前选择的路径却各不相同。

Moderna CEO 表示将用于技术引进、合作开发或并购基因编辑管线;

而 BioNtech 在 7 月就出手收购了吉利德旗下实体瘤 T 细胞疗法平台。

BioNtech

BioNtech 市值最高达 1085 亿,2021 以来股价最高上涨 450%。

产品管线:

目前 BioNTech肿瘤管线产品包括:mRNA 肿瘤疫苗、CAR-T 细胞疗法、TCR-T 细胞疗法、mRNA 抗体药物、单抗双抗、小分子及细胞因子工程疗法。

mRNA-抗体药物:

其 mRNA 技术平台在癌症治疗领域,目前有 15 个候选产品正在进行 18 项试验。

皮肤癌、头颈部鳞状细胞癌在内的混合疗法进入Ⅱ期试验;

治疗三阴性乳腺癌(TNBC)的 BNT114,完成Ⅰ期主要研究阶段。

用于治疗实体瘤的 Ribomab 系列产品,被设计为可以通过 mRNA 在体内表达特异抗体起到治疗作用,将在 2021 年进入临床试验。

T 细胞疗法:都用于治疗实体瘤,并进入临床阶段。

其他管线产品:

主要为 mRNA 疫苗、罕见病药物。

与辉瑞合作开发的 mRNA 流感疫苗 BNT161 将在今年三季度进入Ⅰ期临床试验阶段。

mRNA 疟疾疫苗,预期将在 2022 年底进入临床试验阶段。

基因疗法战略:加码 CAR-T、TCR-T,专攻实体瘤

BioNTech 目前有 3 款 CAR-T 产品,两款自研产品 (BNT211 和 BNT212),分别用于实体肿瘤和胰腺癌治疗,目前在临床前阶段;

BNT211一种针对多个实体瘤 Claudin 6(CLDN6)的自体 CAR-T 细胞疗法,在 2021 年下半年开展针对卵巢癌、睾丸癌、子宫癌和肺癌在内的实体瘤 1/2 期临床试验。

一款收购产品 BNT221(NEO-PTC-01),目前被开发用于治疗黑色素瘤。

2020 年 1 月,BioNTech 以 6700 万美元收购了 Neon Therapeutics 公司,获得该公司基于 NEO-STIM 平台开发的个体化新抗原特异性 T 细胞疗法BNT221(NEO-PTC-01)。

2021,BioNTech 也继续在 CAR-T 领域加码,

2021 年 7 月,收购吉利德旗下 Kite 在马里兰州 Gaithersburg 的实体瘤新抗原 T 细胞受体(TCR)研发平台和临床生产工厂。该设施将支持 BioNTech 扩大新型细胞治疗管线的开发,包括基于其 CAR-T 细胞扩增 mRNA 疫苗(CARVac)和 NEO-STIM 平台的癌症候选产品,以及新获得的个体化新抗原 TCR 项目。

Moderna

Moderna 市值最高达 1956 亿,2021 以来股价最高上涨 364%。(近两年多,股价上涨超过 1600%)

产品管线:

除了新冠疫苗外,目前 Moderna 在传染疾病、自身免疫疾病以及肿瘤等领域有研发管线布局,产品组合有 23 个 mRNA 开发项目,其中 15 个已进入临床阶段。

肿瘤领域产品:

mRNA 癌症疫苗

包括个性化的肿瘤新抗原疫苗(mRNA-4157),靶向通用抗原 KRAS 的肿瘤疫苗(mRNA-5671)。

mRNA 瘤内免疫干预药物

包括 3 条产品管线,

1)OX40L(mRNA-2416),目前正在美国进行 I/II 期的临床试验。

2)OX40L/IL-23/IL-36γ(mRNA-2752),该产品同时表达三种蛋白,从 T 细胞共刺激分子和促炎因子两个方面着手用于改善肿瘤微环境,目前已在晚期实体瘤患者体内进行 I 期临床试验。

3)IL-12(MEDI1191),为阿斯利康联合开发产品,阿斯利康主导该品开展了单一和联合治疗的 I 期临床试验。

基因疗法战略:基于 mRNA 递送系统的基因编辑

Moderna 首席执行官 Stéphane Bancel 在 Q2 财报电话会议上表示,Moderna 对小分子和大分子药物并不感兴趣,更感兴趣的是信息分子(information molecules)。因此,未来或通过技术引进、合作开发或并购加码核酸技术、基因编辑、新的递送技术等。

在基因编辑领域,“递送系统” 一直是困扰行业发展的重要瓶颈之一。2021 年 1 月,Nature 连发两篇文章,显示创新的 mRNA 递送技术将为基因编辑带来很大助力。

mRNA 可以把 Cas9 蛋白变为 mRNA 包裹在 LNP 里面做基因编辑。LNP 安全性较高,可反复给药。

因此,Moderna 要布局基因编辑管线或将有较大优势。

“基因疗法” 最新:mRNA,基因编辑进入临床阶段

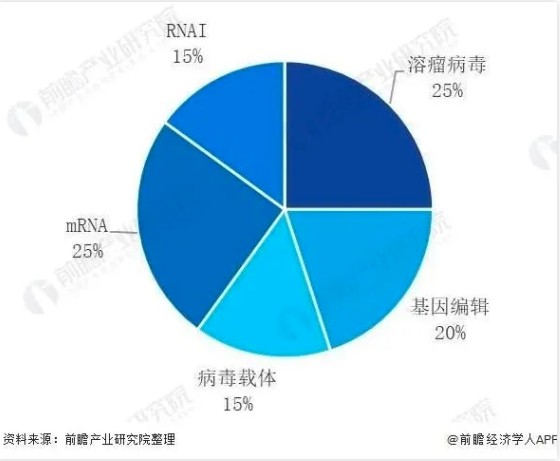

主要基因药物类型 cr 药链圈

从 2003 年第一款产品诞生到现在,全球已有 20 多款相关产品获批上市(主要为干细胞疗法产品);有 300 多款产品在临床开发阶段,适应症包括:单基因遗传病、血友病、眼科疾病、部分神经退行性疾病及癌症等。

2003 年 10 月,赛百诺公司自主研制开发的基因治疗产品 “重组人 p53 腺病毒注射液”(今又生,Gendicine)成功获得中国国家食品药品监督管理局(SFDA)批准用于肿瘤治疗,成为全球第一个获准上市的基因治疗药物。

基因疗法优势在于可通过较短暂的治疗期,获得长期的临床疗效。然而其缺点也非常明显,

研发费用高于传统药物,通常在 20 亿美元左右(传统新药平均在 10 亿美元);

针对的疾病其发病/治疗机制要相对较明确,目前适用较好的领域为罕见病;

定价、准入模式和传统药物存在较大差异;

或引起未知的健康风险,安全性目前尚未被确保。

或许就像欧洲大航海时期的先驱者,美洲的掘金者;纵使有很大风险,也有先锋们为了实现突破性胜利而前赴后继。以下为主要各主要基因疗法目前进展(按产品获批数排序):

01 小核酸药物(获批产品 14 款左右,主要适应症为遗传病):

全球主要竞争者包括:Ionis、Alynlam、Sarepta。

在这一领域,中国企业不多,主要为瑞博生物,腾盛博药。

2015 年,苏州瑞博生物与其战略合作伙伴美国 Quark 制药公司开发的小核酸药物 QPI-1007 成为第一款获批临床的中国小核酸药物。

02 基于病毒载体药物(获批产品超过 5 款):

载体的病毒包括:慢病毒(Lentivirus)、腺病毒 (Adenovirus)、腺相关病毒(Adeno-associated virus,AAV)、疱疹病毒(Herpes virus)等。

全球主要竞争者包括:罗氏旗下 Spark Therapeutics、诺华旗下 AveXis、UniQure、Ultragenyx。

中国企业在这个领域的突破主要诞生于 2021 年,

2021 年 3 月,国家药监局批准了纽福斯生物首款眼科体内 AAV 基因治疗临床试验;

2021 年 8 月,信致医药科技自主研发的 BBM-H901 注射液获批临床试验。这是中国第一个获批进入注册临床试验的血友病 AAV 基因治疗药物,也是中国首个全身给药的罕见病基因疗法。

03 溶瘤病毒药物(获批产品 5 款左右):

第一款获批产品为 2015 年安进的 Imlygic,用于治疗黑色素瘤。

其他还包括:

Replimune 公司的 RP1,用于治疗软组织肉瘤;

Oncolytics Biotech 公司的 Reolysin,用于治疗胰腺癌、乳腺癌等;

第一三共公司的 Delytact,用于治疗胶质母细胞瘤;

默克的 Cavatak,适应症为黑色素瘤、膀胱癌等,预计上市时间 2023 年;

Targovax 的 Oncos-102,适应症为卵巢瘤、直肠癌等,预计上市时间 2025 年。

目前,溶瘤病毒产品重点发展领域在于和各免疫检查点抑制剂、CAR-T、放化疗等联合用药。

04 CAR-T 疗法(获批产品 5 款):

全球上市的五款 CAR-T 疗法产品,四款靶点为 CD19,一款靶点为 BCMA。包括:

诺华的 Kymriah;

吉利德(凯特)的 Yescarta、Tecartus;

百时美施贵宝(新基)的 Breyanzi、Abecma。

中国四大上市 CAR-T 药企包括:传奇生物、亘喜生物、永泰生物、药明巨诺(一款产品即将获批)。

复星凯特引进的阿基伦赛注射液 Yescarta,成为第一款获批的中国 CAR-T 产品。

CAR-T 在血液肿瘤领域突出表现大家都很了解,因此近两年,CAR-T 疗法的实体瘤适应症成为重点突破方向,目前靶点主要包括 GPC3、Claudin 18.2、MSLN 等。

目前已经实现了一定的突破,包括:

1)弥补 CAR-T 短板的 TCR-T 疗法

CAR-T 的短板自于识别细胞表面抗原,而 TCR-T 疗法旨在改造患者的 T 细胞,这使 TCR-T 治疗的靶点范围更广,更有潜力突破实体瘤。

2)CAR-T+RNA 疫苗

2020 年 Science 发表的一篇文章中,研究人员发现蛋白 CLDN6,加上 RNA 疫苗使 CAR-T 在攻克实体瘤有所突破。

凭借 RNA 疫苗头部企业优势,BioNTech 目前正在研究临床通过(一种在多种实体瘤中表达的新型肿瘤特异性抗原)与其 RNA 疫苗相结合,以促进体内 CAR-T 细胞的扩增、持久性和功效,从而治疗实体瘤。

05 mRNA 药物(尚未有获批产品):

全球主要竞争者包括:Moderna、BioNTech、CureVac。

中国企业主要有艾博生物、斯微生物、蓝鹊生物、深信生物等。

8 月 19 日,艾博生物(Abogen)称,已完成超过 7 亿美元(约合人民币 45.5 亿元)的 C 轮融资,创下中国生物技术企业单笔融资金额记录。

06 基因编辑(尚未有获批产品):

CRISPR/Cas9 技术全球头部企业包括:

Intellia Therapeutics(市值 117.36 亿);

CRISPR Therapeutics(市值 101.87 亿);

Beam Therapeutics(市值 71.66 亿);

Editas Medicine(市值 43.95 亿);

Sangamo Therapeutics(市值 14.72 亿);

Precision Biosciences(市值 6.05 亿)等。

2021 年,基因编辑取得了重大突破。

1 月,博雅辑因宣布中其针对输血依赖型β地中海贫血的 CRISPR/Cas9 基因编辑疗法产品 ET-01 的获得中国临床试验申请,成为中国首个获国家药监局批准开展临床试验的基因编辑疗法产品。

3 月,美国科学家运用基因编辑工具 Crispr-Cas9 首次在人体内进行基因编辑,帮助一位遗传性失明患者恢复了视力。

6 月,《新英格兰医学期刊》(NEJM)发表了诺奖得主 Jennifer Doudna 创立的 Intellia 公司,其全球首个体内 CRISPR 基因编辑疗法临床试验,成功治疗了 6 位患有转甲状腺素蛋白淀粉样变性(ATTR)的严重罕见遗传疾病患者。

未来基因编辑与 mRNA 技术的联合是该领域的重要突破方向。

中国 “基因疗法” 生态:政府直接主导

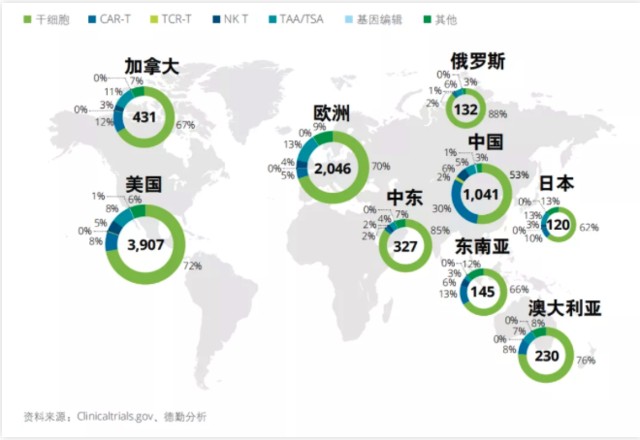

中国已成为细胞和基因疗法(CGT)第二大战场,目前有超过 1000 项 CGT 临床试验正在进行,有 80 多个 CGT 国际临床研究中心在中国注册。

在中国相关政策的支持下,发展迅猛的本土生物研究机构已经创造了 3000 多项与细胞和基因疗法相关专利。这些顶尖研究机构的关键意见领袖通过向本土生物技术公司提供这些专利的授权许可,促进相关产品进行进一步研发。

此外,越来越多跨国企业和本土生物技术公司以合资或授权许可的形式开展合作。

最重要的是,地方政府与行业领军企业成立联盟,携手推进区域基础设施建设。

中国政府计划在未来三年建设超过 15 个区域干细胞中心,每个中心的干细胞样本库容将达到 500 万至 2000 万,从而为本土科学研究、临床试验和未来的商业化提供样本储存和生产服务支持。

支持性的政策环境加速了整个 CGT 生态圈的形成,资本的加入进一步促成学术界、生物技术公司和政府之间的多边合作,共同制定行业标准,并推动更多资本流入。

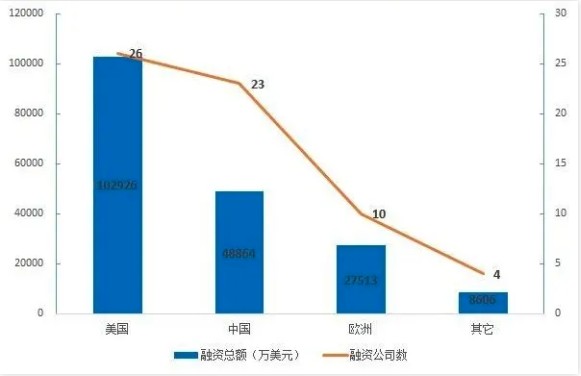

据不完全统计,2020 年中国共发生 41 起细胞和基因疗法融资事件,金额超 24 亿美元 (约 155 亿人民币)。

2020 年基因治疗领域投资轮次分布

而 2021 年 Q2,全球医药行业在细胞和基因疗法融资热度更是据所有新型疗法之首。在获得早期融资的新型疗法公司中,中国公司约获得 2100 万美元融资金额,仅次于美国排名全球第二。

2021Q2 全球新型疗法早期融资公司所在国家 cr 药明康德

在中国细胞和基因疗法企业投资机构里,不乏红杉中国、礼来亚洲基金、德诚资本等著名投资方,金额也多数超过亿元。

就像扎堆的 PD-1/L1,基因疗法会成为全球范围的泡沫吗?

对于 Moderna 和 BioNTech 市值的超高增长,华尔街认为膨胀过头了,甚至用 “从不合理到荒谬” 来形容。

疫苗的成功不代表治疗药物的成功,更不用说基因疗法目前面临各种技术、合规(伦理)、安全、准入、定价等问题需要攻克。

但是我们仍然相信前途是光明的。

来源:MedTrend 医趋势

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。